こんにちは、楽マニおじさん(@raku_mani) です。

筆者は、かれこれ8年ほどマネーフォワードという家計簿アプリを利用していて、現在は有料会員となっています。

思い返せば、マネーフォワードを使うようになってから、日々の買い物の仕方や、生活の行動にとても変化があったので、少しまとめてみようと思いました。

マネーフォワードを使うようになって生まれた習慣

その1|買い物はクレジットカード(キャッシュレス)がメインになった

まず、マネーフォワードを利用し始めてから、生まれた習慣で最も大きな変化は、クレジットカードをメインで利用することが習慣になったことです。

基本的には、外でのちょっとした買い物もほとんどをクレジットカード(最近ではスマホ決済)で支払うようになりました。

それまでクレジットカードは怖くて使えなかった

筆者が初めてクレジットカードを持ったのは、20代半ばとかなり遅かったです。

なぜクレジットカードを作ったかというと、単純に当時お金がなかったからです。お金の持ち合わせがないから、翌月まで支払いを待ってもらえるクレジットカードを発行しました。

そんな理由で作ったので、お金があるときは出来るだけクレジットカードを使わないようにしていました。今考えるとクレジットカードを使うこと自体が怖かったんだと思います。

クレジットカード=借金というイメージが強かったのです。

マネーフォワードで支払額を簡単に把握できるようになった

一般的に、クレジットカードを使うことが怖いのは、どれくらい使っているかを把握できないため、漠然と不安になるという理由です。使いすぎてしまうことへの不安です。

まさに筆者も、このパターンでした。

しかし、マネーフォワードとクレジットカードを連携することによって、自分がいくら使っているのかを把握できるようになり、翌月の支払額が簡単に把握できるようになりました。

支払額が把握できればクレジットカードはメリットが多い

さらに、書籍のタイトルは忘れてしまったのですが、当時読んでいた書籍で、

「クレジットカードの仕組みは、1ヶ月無利子で借金をしているのと同じ。現在のお金の価値は将来のお金の価値よりも大きいので、論理的に考えればクレジットカードを利用する方が良い。」

と書いていることに完全に納得して、考え方を180度変えました。

そして、できるだけ手元の現金は減らさずに、翌月支払いができる範囲内で、クレジットカードメインで支払うという支出の仕方に変更しました。

マネーフォワードだと現金支出は自分で入力(もしくはレシート読み取り)しなければいけないのに対して、クレジットカードは自動で記録されることもクレジットカード払いが増えた要因の一つです。

また、どのクレジットカードにも独自のポイントが還元されるようになっているので、現金の支払いよりもメリットが大きいのも理由です。

ただし、カードローンやリボ払い、キャッシングなどは決して利用しません。圧倒的にデメリットの方が大きいからです。

その2|ポイントを利用することが増えた

普段の支出をクレジットカードによって支払うようにしていたため、ポイントを貯めるという意識がないのに、どんどんポイントが増えていきました。

当時利用していて、今でもメインで利用しているクレジットカードは、楽天カードです。

楽天カードは、以下の特徴があります。

ちなみに筆者は、ドラッグストアやスーパーで作らされるポイントカードがとても苦手で、滅多に作ることがありません。

そんな、ポイントカード嫌いな筆者でもポイント貯められたのは、生活費をクレジットカード決済することで、意識せずポイント還元を受けられたからです。

その3|Amazonや楽天などのECで買い物をすることが多くなった

日常の支出をクレジットカードメインにしようとしたので、Amazonや楽天などのネットショッピングが増えていきました。

Amazonは、当時普通にスーパーやドラッグストアで買い物をするよりも安い、というすごい状況だったので、いますぐ欲しいという物以外はAmazonで買い物をしていました。

ちなみに、Amazonの配送料は紆余曲折あって配送料がかかるようになっていますので、配送料が無料になるAmazon Primeの有料会員となっています。

| 本州・四国(離島を除く) | 北海道・九州・沖縄・離島 | |

| 注文金額が2,000円以上 | 無料 | 無料 |

| 注文金額が2,000円未満 | 410円 | 450円 |

基本的に、Amazon Primeで元が取れないことはほぼないので、毎年更新しています。

それに対して、楽天市場は個人的にはAmazonよりも買い物が少し難しいです。

ただ買うだけなら簡単ですが、ポイント還元や割引セールなど独自のキャンペーンが多い仕組みになっています。

楽天スーパーセールやSPUなど仕組みを知らないと、Amazonで買うよりも損をしてしまうこともあるので、事前準備や前提知識を入れてお買い物するのがおすすめです。

貯まった楽天ポイントは、昔は楽天トラベルなどでホテルを予約するときに使っていましたが、今は楽天証券のポイント投資とふるさと納税に利用しています。

その4|毎月決まった金額を貯蓄に回せるようになった

マネーフォワードを利用するようになってから、月々の支出を把握することで、毎月の支出をコントロールすることができるようになりました。

月の収入はそれほど極端に変わりませんから、あとは月々貯蓄したい金額(現実的に可能な範囲で)をあらかじめ決めておきます。

そして、お給料が振り込まれたら、決めた金額を貯蓄用口座に送金するだけで、半ば強制的ですが毎月決まった金額を貯蓄に回せるようになります。

日本のバフェットと呼ばれる本多静六(ホンダセイロク)が著した「私の財産告白」の中でも、「四分の一天引貯金法」で収入が入ったときに先に貯金をする方法を薦めています。

幾らでもいい、収入があった時、容赦なく先ずその四分の一を天引きにして貯金してしまう。そしてその余りの四分の三で、一層苦しい生活を覚悟の上で押し通すことである。

なお、インターネットバンキングに登録しておけば、スマホで振込ができるようになります。

その金融機関の口座をマネーフォワードに連携すれば振込金額も残高もどちらも把握できます。

ちなみに筆者の場合は、

- 給料口座:楽天銀行

- 貯蓄用口座:楽天証券

にしています。

楽天銀行は、ネット銀行で振込手数料が無料になるプログラムがあることと、楽天SPUの加算対象になるため利用しています。

また、楽天証券を貯蓄口座にしているメリットは、楽天銀行と連携すると送金手数料が無料となるので、いざ現金が必要になって出金するときも手数料がかからないことです。

(楽天証券のSPUもありますが、ポイント投資が必要になります。)

詳しくは、【2021年版】楽天SPU攻略まとめ・基礎編|上限は?仕組みをわかりやすく解説の記事で確認してみてください。

マネーフォワードを使うようになってから無くなった習慣

その1|現金を持たなくなった

マネーフォワードは「財布」という機能があるので、現金を管理することは可能です。しかし、レシートの入力や直接の入力作業が発生してしまうため、とても面倒に感じていました。

やはりマネーフォワードの魅力は、金融機関やクレジットカードを連携することで、自動で記録される機能です。

そのため、現金の支払いは極力避けるようになりました。

現金支払いを避けるコツとしては、コンビニやスーパーの細かい支払いもクレジットカードで支払うことです。

今だとおサイフケータイでApple Pay、グーグルペイ、iD、QUICPayなどクレジットカードを登録しておいて、スマホで支払うことができるので非常に便利になりました。

また、友達との割り勘などでも、LINE PayやPayPayの割り勘機能を使う仲であれば、なお便利です。

ちなみにあまり知られていないですが、クレジットカード自体にもダッチ(割り勘)機能があります。

その2|給料日に現金を引き出すことがなくなった

現金を極力使わない生活になったので、給料日に銀行のATMに並んで現金を引き出すことがなくなりました。

昔は、給料日になると当たり前のように、銀行のATMの列に並んでいました。

今考えると、本当に時間を無駄にしていたものです。

楽天銀行や住信SBIネット銀行を給料口座にしておけば、回数制限はあるものの振込手数料なく振込も可能です。

その3|銀行のキャッシュカードを持ち歩かなくなった

銀行のATMに行かなくなったので、銀行のキャッシュカードを持ち歩くことがなくなりました。

財布の中がとてもスッキリして、財布が長持ちするようになった気がします。(2013年の誕生日にもらった財布は今でも綺麗に使用できています。)

その4|無駄な買い物が減った

現金を持ち歩かなくなったことで、デメリットももちろんあります。

小規模な商店やディスカウントショップなどでは支払いが現金のみのケースも多いです。現金をわざわざ準備しなくてはならないので、そういったお店に行く頻度が減りました。

また、クレジットカードで支出をコントロールするようになってからは、買い物のときに無駄な買い物をしないよう意識が変わりました。

その5|複数のカードの引き落としを心配する必要がなくなった

複数のクレジットカードを利用していて、家賃や公共料金の口座引き落としをしていると、月末にちゃんと引き落としがされているか不安になる。

そんな経験をしたことはありませんか?

マネーフォワードを利用するようになって、この悩みは完全に解決しました。

正確にいうと、マネーフォワードに連携する前の、銀行のインターネットバンキングの機能で解決します。

インターネットバンキングは、スマホアプリで簡単に自宅で最新の残高や、過去の履歴を見ることができます。

マネーフォワードは複数のインターネットバンキングをアプリで横断的に見ることができるので、さらに楽ですね。

どの銀行にどれくらい残高があるのか、いつ何の引き落としがあるのかをアプリで全て確認できるので、足りない銀行にスマホから振込をするだけで完了です。

残高不足で督促を受けるかも!という漠然とした不安は一切なくなりました。

マネーフォワードを使い続ける理由

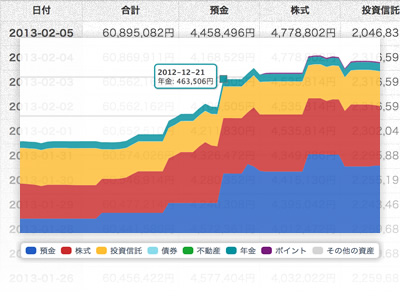

筆者がマネーフォワードを使い続ける理由の一つは、マネーフォワードによって増えていく資産を見ることができるからです。

このようなグラフで1年間(有料版であれば全ての期間を遡って)資産の推移を見ることができます。

資産の把握をすることによって、増えていく資産が見るのが楽しくてさらに増やそうという活力が湧いてきます。

そして、マネーフォワードを使い続ける理由として二つ目は、確定申告をするときに非常に便利だからです。

マネーフォワードはマネーフォワード クラウド確定申告

![]() という確定申告用のサービスを展開していて、有料にはなりますが、マネーフォワードと連携をさせることができます。

という確定申告用のサービスを展開していて、有料にはなりますが、マネーフォワードと連携をさせることができます。

確定申告は、非常に手間がかかる作業ですので、できるだけ省力したくて利用しています。

まとめ|マネーフォワードを使って起きた変化

最後に、マネーフォワードを使って起きた変化をもう一度まとめておきます。

- その1|買い物はクレジットカード(キャッシュレス)がメインになった

- その2|ポイントを利用することが増えた

- その3|Amazonや楽天などのECで買い物をすることが多くなった

- その4|毎月決まった金額を貯蓄に回せるようになった

- その1|現金を持たなくなった

- その2|給料日に現金を引き出すことがなくなった

- その3|銀行のキャッシュカードを持ち歩かなくなった

- その4|無駄な買い物が減った

- その5|複数のカードの引き落としを心配する必要がなくなった

まだマネーフォワードを使っていないという人は、ぜひ使って便利さを実感してみてください。