筆者は大学を卒業したあと、地元に帰り、地元の企業に就職しました。

大学時代の同級生が総合商社、外資系投資銀行や名だたる一流企業と呼ばれる企業に就職していく中、給料は安いが比較的安定した企業に就職しました。

今でこそ転職して全く別の仕事をしていますが、当時特別なスキルがなかった筆者は、将来仕事を無くしてもご飯を食べるのに苦労をしないように、お金に関しては、以下の目標を持っていました。

- 自己投資のためにまとまった資金を貯める

- 株式投資や投資信託による資産運用を始める

そして、入社3年が終わるまでに300万円を貯めるということが一つの目標と決めていました。

今回は、20代でまだ給料が少ない中で、我慢し過ぎずお金を貯める方法として少しでも参考になればと思い、書いてみます。

- 社会人になったばかりの方

- まだまだ給料が少ない方

- 将来を見据えて貯金をしたい方

入社当時の給与・収入

当時の給与明細が残っていないので、ざっくりですが、

- 基本給18万円

- 諸手当2万円

- 残業代5万円(月によって変動)

- 賞与年2回計4ヶ月

- 昇給は一年ごとに1万円弱

いわゆる一般的な地方企業の平均的な給与水準ではないでしょうか。

4月に初めてお給料をもらった時は、残業もなかったので、社会保険料や税金が引かれて、手取りが16万円でした。正直、社会保険料高すぎない?と思った記憶があります。

幸いにも賞与が比較的安定していたため収入の見込みは立てやすかったのですが、いかに少ない収入の中でお金を貯めるか、という点を頑張って考えました。

生活スタイル

家賃を抑えるためにルームシェアをすることに

学生時代に一人暮らしをしていた筆者は、さすがに社会人になっても実家から通うのもストレスだなと思い、早々に家を出て、賃貸マンンションに住むことにしました。(筆者の親は非常に口うるさい人だったのです…)

たまたま同時期に学生時代のアルバイト仲間の友人も、会社の帰りが遅い関係で、一人暮らしを考えていると聞いたので、ルームシェアの話を持ちかけました。

話はトントン拍子で進み、3LDK70平米の築20年ほどのリノベーション済みマンションの一室を借りました。最寄り駅から徒歩8分くらいで、家賃が7万(地方なので東京と比べると随分と安いです)でした。

お互い会社の家賃補助が出たのですが、友人の家賃補助(筆者より3000円高い3万円でした。)を利用しました。

そのおかげで、実質的なマンションの家賃負担は4万円でした。そこから、家賃折半のため、2万円が筆者の家賃負担です。

3LDKの広い部屋(建物は多少古いが内装はまあまあ綺麗な部屋)に、2万円で住めていました。

気の合う友人がいれば、若いうちはルームシェアというライフスタイルは非常におすすめです。

ただし、ルームシェアは、デメリットや危険もあるので、ご注意ください。

移動は電車がメイン、車は月に2~3度利用するぐらい

通勤や移動は電車がメインでした。筆者は、あえて車が必要ない環境を選びました。

筆者が選んだ場所は、地方とはいえ大都市に電車で20分〜1時間の駅で、移動は電車で十分な駅でした。

また、買い物は駅前に大型のスーパーがあり、仕事帰りに必要な分だけ買うことができました。近くに24時間のスーパーがあると、若い時は本当に重宝します。

やはり、地方に住んでいると自動車メインの生活になってしまいがちです。会社の先輩も同僚もほとんどの人が車を所有していました。

しかし、そうすると、自動車のローン、税金、ガソリン代、駐車場と一気に固定費が増えてしまいます。

たまに車を使いたいときも、カーシェアやレンタルを利用することで、大きく支出を抑えることができました。

ちなみに、カーシェアだとタイムズカーシェアが最も台数を抱えており、とても便利です。

遊びは我慢しない、でも平日の飲み会・二次会は行かない

貯金をするという話になると、友達とも遊ばすにお金を貯めると考える人も多いと思います。

しかし、筆者は、遊びをできるだけ我慢しませんでした。

それまで本当に貧乏な家庭で育ち、大学の学費も奨学金でなんとかまかなっていた筆者は社会人になるまで、本当にお金がありませんでした。

なので社会人になって、自分自身でお金を稼ぐようになり、お金を使って遊びたいという気持ちがありました。節約家の人は、食費や光熱費、交際費などをバンバン削っていく人もいますが、筆者は我慢しませんでした。

20代のうちにお金を使って旅行に行く経験や、友人とワイワイ遊ぶ経験はかけがえのないものだと思っていたからです。

ただし、会社で仕事帰りになんとなく行く飲み会や、同期と集まった時にだらだら二次会に行くことは、できる限りしませんでした。自分の時間が勿体無いと思っていたからです。

遊ぶ時は遊びに全力で、それ以外は仕事が終わればサッと帰ることを心がけていました。

筆者とは比べ物になりませんが、あのユニクロの柳生さんも夜の付き合いなどはほとんどせず、仕事が終わるとまっすぐ帰宅して、本を読みながらビジネス戦略を錬るとインタビューで答えています。

自己投資・勉強にお金は惜しまない

自己投資や勉強にはお金を惜しみませんでした。

自己投資と聞けば、自己啓発系のセミナーなどに参加する、怪しい話?と思われるかもしれませんが、筆者が言いたいのは、仕事の勉強やスキルアップのことです。

ビジネス書を買ったり、専門書を買ったり、社会人MBAに通ったり、英語を勉強したりすることです。

実は、多くの経営者や優秀なビジネスマンの方に聞いてみると、20代のうちは貯金よりも自己投資が大事という方々がほとんどです。

なぜなら、自分のスキルが上がると仕事で成果を出すことができて、年収が上がるからです。

投資の話になると、「レバレッジ」という言葉がよく出てきます。

若いうちのスキルアップは、将来の自分にとって非常にレバレッジが効く投資と捉えることができます。

ですので、貯金をしていた時期も自己投資・勉強へのお金は惜しみませんでした。

ちなみに筆者が取り組んだのは、英語と会計でした。今であれば、プログラミングを選ぶかもしれません。英語は、海外で働く時に役に立ち、会計知識は決算書を読むのに役に立ったと感じています。

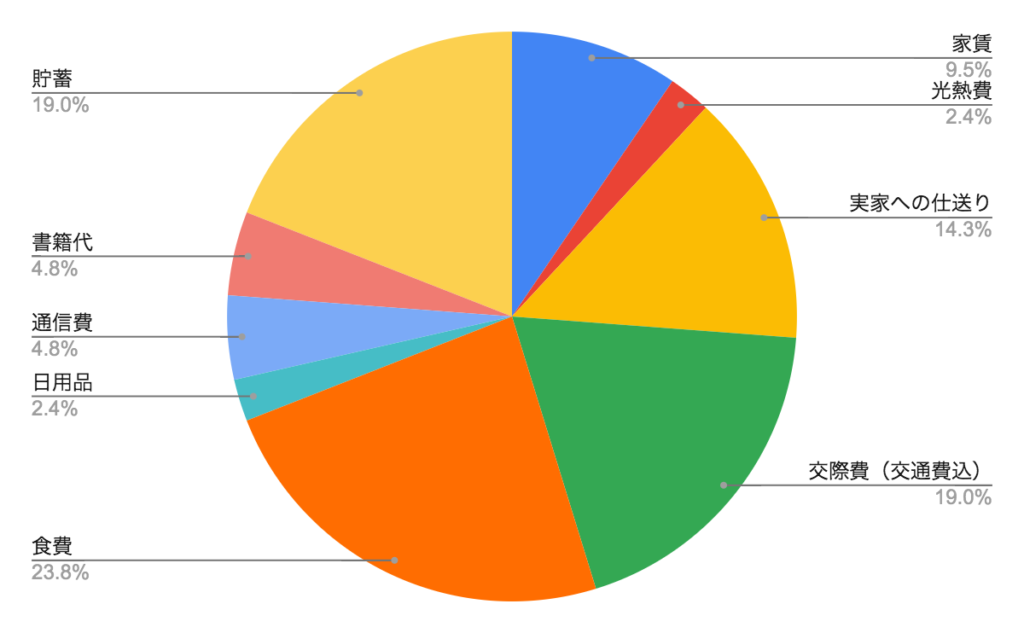

月ごとの収支

ここでは平均的な月ごとの収支をご紹介します。

収入 21万円(額面25万から社会保障費と税金が引かれて)

支出はざっくりとこんな感じでした。

支出概要

| 家賃 | ¥20,000 |

| 光熱費 | ¥5,000 |

| 実家への仕送り | ¥30,000 |

| 交際費(交通費込) | ¥40,000 |

| 食費 | ¥50,000 |

| 日用品 | ¥5,000 |

| 通信費 | ¥10,000 |

| 書籍代 | ¥10,000 |

| 貯蓄 | ¥40,000 |

| 合計 | ¥210,000 |

おおよそこんな感じです。こう見ると収入の約20%を貯蓄に回すことができていたので、家計の収支としては、優秀だったのではないでしょうか。残業代が増えると自動的に貯蓄も上乗せできていました。

今振り返ると、当時は格安SIM業者がいなくて、通信費が高くなっていますね。また、交際費は10%程度が理想ではあるので、若干高い気もしますが、日々の生活で我慢している気分を味わいたくなかったので仕方ないですね。

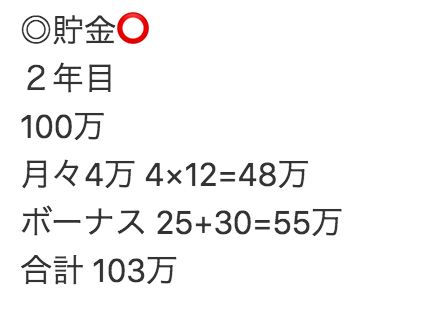

貯蓄スケジュール

当時の貯蓄スケジュールは、すごくざっくりしていて、以下のような感じでした。

1年目:80万

2年目:100万(株式投資をはじめる)

3年目:120万

2年目に150万貯まった段階でSBI証券と楽天証券に口座を作り、実験的に株式投資を始めました。その頃ちょうどNISAも話題になっていたので、NISAについても調べていました。

実際の貯金実績

当時は、evernote(エバーノート)をメモがわりに使っており、そこに当時の記録が残っていました。

1年目の実績

1年目の実績は記録が残っていなかったのですが、個人的に大きな出費が必要になってしまったことと、賃貸の諸経費でまとまったお金を使ってしまったことで、4月〜12月で30万円ほどしか貯蓄できませんでした。

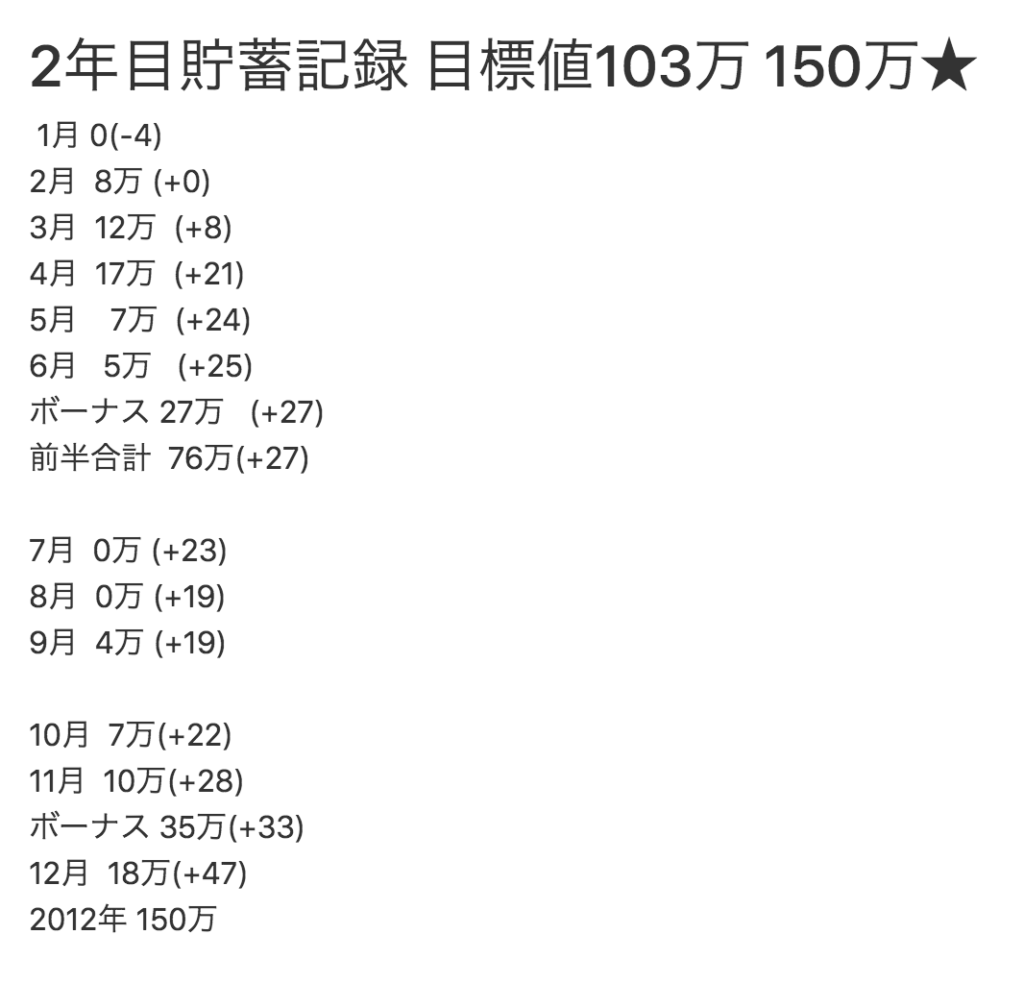

2年目の実績

これが当時2年目に立てた目標です。

2012年の3月目標を達成できていたので、⭕️がついてました。

何度も書いていますが、20代の刺激的な社会人人生をただただ貯金するだけのつまらない人生にしたくなかったので、できる限り遊びや旅行、自己投資は我慢しませんでした。

そうなると月々の貯金では4~5万が精一杯だったので、年二回のボーナスは全額貯めると決意していました。

これが、実際の2年目の月ごとの記録です。103万円の目標に対して150万円を達成しました。

2年目の3月〜4月にかけて繁忙期を迎えたため、仕事が忙しくて残業が増えたため予定よりも多い金額を貯めることができていました。当時の残業代が月10万円くらいになっていたかと思います。

逆に7月〜8月にかけては落ち着く時期ということもあり、残業代はほとんどありませんでした。

なので、月ごとの貯蓄額は実はバラバラなのですが、目標を立てることと、記録をつけることによって、無事目標を達成することができました。

3年目の実績

こちらは、3年目の目標と記録です。2年目よりも若干目標をあげ、最終的に133万円を貯めました。

3年目終了時点で給与から貯蓄できたのは、330万ほど

結局、3年目が終わる時点で、給与から貯蓄に回せたのは、330万円ほどでした。

予定どおり、目標としていた300万円を達成できて嬉しかったのを覚えています。

お金の上手な貯め方

貯め方のコツは非常にシンプルです。下の3つを意識することです。

- 固定費を抑える

- 給与が振り込まれたら先立って貯蓄用の口座に移す

- 月々の収支を確認する

実際に筆者が行ったことは以下です。

- 家計簿アプリを入れる

- 給与口座と貯蓄口座を分ける

- 毎月給与が振り込まれたら、貯蓄口座に移す

- クレジットカードをもつ

- キャッシングやリボ払いは絶対にしない

- 買い物を我慢しすぎない

- 平日の飲み会、二次会は避ける

- 賞与は全額貯金

家計簿アプリを入れる

筆者が入社した頃は、家計簿アプリがなかったのですが、2年目くらいにマネーフォワードMEを使い始めました。

マネーフォワードMEによって、それまで把握できていなかった支出を細かく把握できるようになりました。また、銀行口座にいくら入っているかをリアルタイムで把握できるようになったので、資産管理が非常に楽になりました。

ちなみに、家計簿アプリのマネーフォワードMEは今でも使っていますが、Zaimも実際に使ってみて、とても使いやすいと感じました。買い物などで、現金払いが多い方などはZaimの方が相性が良いと思います。

給与口座と貯蓄口座を分ける

給与口座と貯蓄口座を分けることは必須です。毎月いくら貯まっているかを正確に把握できるからです。

銀行口座については、基本的にはどこでもよいのですが、ネット銀行がおすすめです。

その理由は、

- ネット上で残高がすぐに確認できること

- 普通預金金利が高いこと

- 他行への振込手数料が無料になることが多いこと、

の3点です。

また、ネットに特化しているためスマホアプリの使い勝手も非常に良いです。(個人的に楽天銀行は使いにくいと感じますが・・)

おすすめは、下記の4つです。

まだどれも持っていなければ、最低一つは開設することをおすすめします。

- 住信SBIネット銀行・・・ネット銀行最大手、使いやすいアプリ、振込手数料の無料プログラム

- 楽天銀行・・・普通預金金利が最大0.10%、楽天スーパーポイントが貯まりやすい

- イオン銀行・・・普通預金金利が最大0.10%、電子マネー「WAON」との連携

- ジャパンネット銀行・・・ヤフー傘下のネットバンク

毎月の収支は貯蓄額をあらかじめ引いてから考える

また給与を口座に分けて振り込むか、振り込まれた直後に、貯蓄口座にお金を移すことがポイントです。

もし、できなければ財形貯蓄のような、半ば強制的な方法を取ることも考えましょう。

会社の中には、給与振込を複数の金融期間に分割して振り込んでくれる会社もあります。ぜひそういった制度を利用して半強制貯蓄をしていきましょう。

もちろん、そんなことをしなくても、「毎月一定額をしっかり貯めることができる!」という方は、ご自身の好きな方法で貯蓄していってください。

クレジットカードをもつ

クレジットカードを支払いの際のデフォルトにしていました。クレジットカードを使えば、1ヶ月間無利子でお金を借りているようなものなので、経済的に考えると、使わない理由がありません。

特に、楽天カードなどは、利用金額に合わせてポイントがつき、楽天ポイントで楽天トラベルや楽天市場での買い物に利用できます。

現金と比べて、メリットしかないのが、クレジットカードです。

今は、PayPay、LINE Payや楽天ペイなどのQRコード決済が出てきましたので、QRコード決済とクレジットカードを紐付けて使うこともおすすめです。

筆者は、楽天カードを普段使いで利用しており、海外旅行障害保険用にエポスカードを作りました。

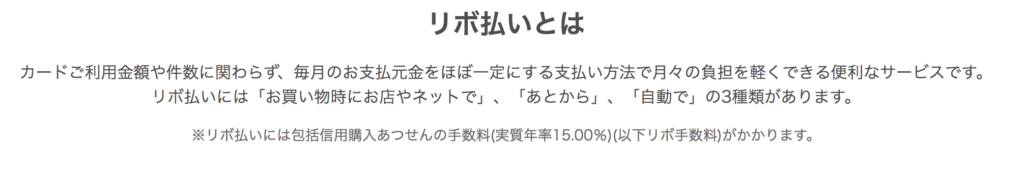

楽天カード新規入会キャンペーンキャッシングやリボ払いは絶対にしない

クレジットカードを支払いで使うのは良いのですが、クレジットカードのオプション機能である、キャッシングやリボ払いは絶対に利用してはいけません。

通常のクレジットカードと違い、金利(利息)がとてつもなく高いのです。

手数料として年率15.00%を上乗せして返済しないといけません。軽々しい気持ちでリボ払いを選択すると非常に損をします。

クレジットカードの中には、登録時にデフォルト自動リボ払いになっているカード会社もあるので、必ずリボ払いにならないように注意して利用しましょう。

買い物を我慢しすぎない(無理なく貯める)

ダイエットもそうだと思いますが、我慢しすぎるとリバウンドが怖いです。ストレスを貯めないように、我慢しすぎないようにしましょう。

逆にストイックに切り詰めることが、楽しいという方もいらっしゃると思います。

そういった方は、自分には貯金の天賦の才があると思っていいと思います。

最近購入した「本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」という本の中で、著者の方は、「節約」ではなく、「支出の最適化」と呼んでいました。

以下で著者の方が紹介している支出の最適化15選を引用します。

- ペットボトル飲料を買わず、水筒持参

- たばこを買わず、たばこ株を買え

- 飲み物は白湯でOK

- デートは、公園で手作り弁当ピクニック

- 書籍は図書館利用(新刊は予約)

- 会社の飲み会は必要最低限

- 株主優待を活用すべし

- 散髪はセルフカットか、1,000円カット

- 携帯は格安SIM

- プールやジムは公共施設を活用

- コンビニでの買い物は避けよ

- 買い物カートは使わない

- 支払いは現金ではなくクレカで

- 保険には入らない

- 階段は資源

いかがでしょうか。

二つ返事でイエス!と言えるのは、かなり少ないのではと思います。

著者の方は、これをゲーム感覚で実行できてしまう貯蓄(節約)の才能があると言えます。

気になる方は是非、著者の書籍を読んでみてください。↓

平日の飲み会、二次会は避ける

仕事終わりに上司や先輩と一杯。

同期と集まって終電まで。

否定はしませんが、個人的には時間が勿体無いと思い、避けていました。

会社帰りに飲みに行くと、安くても3000円~5000円くらいするので、チリも積もれば大きな出費になります。もし行くとしても、1000円くらいの立ち飲みでサクッと食べて、飲んで帰るくらいがちょうど良いでしょう。ちなみに2024年にもなると物価上昇で、1000円でサクッと飲んで食べられる店は無くなってきてしまいました。物価が上がるインフレという経済の状態ですが、株式や不動産を保有していないとインフレ時は資産が目減りしているような状態になります。

賞与は全額貯金

ボーナスが出たときに、自分へのご褒美と言いながら、金額の大きいものを買う。

そんな方も中にはいると思いますが、ボーナス(賞与)はほぼ全額貯金に充てるのがおすすめです。

本田静六著の「私の財産告白」の中でも、通常収入は天引きして四分の一を貯金、臨時収入は全額を貯金すべし、と書いてあります。

金額が大きいものも、日々の収入の中でやりくりする習慣をつけることが重要だと思います。

どうやって400万円を貯めたのか

さて、タイトルには、「入社3年で400万貯めた」と書いているのに、給与から貯金できたのは330万円です。

その差70万円はどうやって貯めたかというと、ネット証券口座での株式投資で増やしました。

実は、2年目の1月に、それまで貯めた180万円のうち30万円だけ現金を残し、ネットで開設した楽天証券に全額資金を移しました。

本来株式投資は余裕資産で行うものなので、こういったやり方はNGです。

ただ、まとまったお金でないと取引してもインパクトがないことと、勉強の意味を込めて0円になっても構わない、という気持ちではじめました。

その結果、当時よくわからないまま株式の勉強をはじめ、実際に売買をして、たまたま利益が出ました。3年目の貯金も一部証券に回したので、合計230万円ほどが元手ですが、3年目終了時点で30%ほど増え、300万円となっていました。

貯蓄口座:100万円 証券口座:300万円 合計:400万円

その後しばらく、株式売買はお休み

3年目が終わった時点で、一度株式投資(正確には株式の短期売買)はやめました。理由は、単純に株式市場を毎日見ているのが、面倒くさくなったのと、本業でデイトレードでもやらない限り、数百万円の資産で株式投資をやっても限界があるな、と感じたためです。

また、もともと自己投資のためという目標を持って貯蓄をしたので、使い途があったという理由も大きいです。

そのため、一部アメリカのIT企業株(Amazonとか)を少しだけ残して、現金化しておきました。

※今であれば、余った資金は生活に必要な額を残して、米国ETFなどの購入に充てると思います。

こちらは、Twitterやブログでも情報発信をされているたぱぞうさんの米国投資ブログですが、金利のメリットを実感できるのは1000万を超えたあたりから、と書いてあります。

なので、1000万まではやはり、投資ではなく労働+倹約で貯めていく方が良いのではないでしょうか。

金利のメリットを実感できるようになるのは1000万円を超えたあたりからでしょう。金利3%で30万になります。ちょっとした月収並みです。初めてそこで運用することの重みを知るのです。

この1000万円の種銭を運用で得ようとするのは間違っています。よほどセンスがある人しかできません。やはり労働収入で積み上げ、浪費を抑えて積み上げるのです。キャピタルゲインで積み上げるのは誰にでもできることではありません。

給与所得、つまり手取りの半分は取っておく。家庭があると難しい水準ですが、独身の時に貯めたり、共働きをすることで可能になります。貯められるほどの余裕がないならば、所得を増やします。

お金に働かされる構図から抜け出す、たった一つの習慣。それは

「収入の半分を自分のものとして取っておく」

という誰でも明日からできる習慣なのです。貯蓄ができれば投資もできる、大もとはシンプルなことなのです。

金融教育を家庭で行い、将来お金に困らない子を育てるには

ちなみに、自分で何を購入すればいいか分からない、多少手数料が高くても、プロに運用してほしい、という方は、ロボアドバイザーも検討の余地があると思います。

2020年12月に東証マザーズに上場したウェルスナビや、株式会社お金のデザインが運営するTHEO(テオ)などが有名です。

![THEO[テオ] ロボアドバイザーでおまかせ資産運用](https://is4-ssl.mzstatic.com/image/thumb/Purple123/v4/f8/9d/fd/f89dfd10-6c70-be76-c2e9-06b159116736/source/512x512bb.jpg)

まとめ:貯金や株式投資をとおして得たもの

実際は、完全なる素人が株式売買でたまたまいくつかのラッキーを拾って、数十万円ぽっちの利益をあげただけですが、この時期にお金を資産として考え運用する、という考え方を身をもって体験できたのは大きかったです。

資産運用で必ず出てくる、「複利」という考え方や、為替、中央銀行の仕組み、債券の仕組み、どうしてサブプライムバブル崩壊やリーマンショックが起こったのか。

株式投資をとおして様々なことを少しずつ勉強できました。

また、お金に関する知識を持つことが、本当に重要だと気づきました。世の中には、お金に関する知識を持っている人達がどんどんお金を得て、お金に関する知識を持っていない人達がどんどん貧しくなる構造になっています。それが資本主義だからです。

これからも、お金に関することを勉強して、有意義な情報を発信していきたいと思います。

以上、「手取り16万の普通のサラリーマンだった筆者が入社3年で400万円貯めた話」でした。